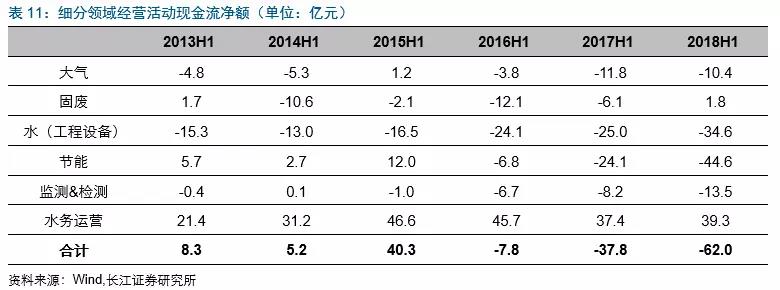

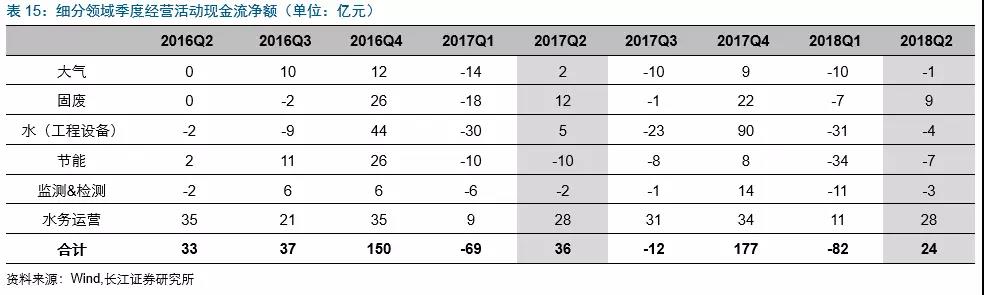

2018H1固废板块经营活动产生现金流净额改善较多,主要受益于中再资环(补贴款回款增加,由-5.5亿到3.2亿)、东江环保(议价能力提升,回款加速,同时预收款增加较快,由0.9亿到3亿)、格林美(由1亿到4.2亿)经营现金流净额改善明显;节能板块下滑较大主要受到三聚环保(-20.4亿到-32.3亿)、神雾环保(由0.7亿到-3.9亿)、神雾节能(由3.4亿到-0.8亿)经营现金流净额恶化较快的影响。水(工程设备)板块经营活动现金流净额继续走低,主要受到碧水源(由-7亿到-13.6亿)及天翔环境(由0.5亿到-9.7亿)的影响。

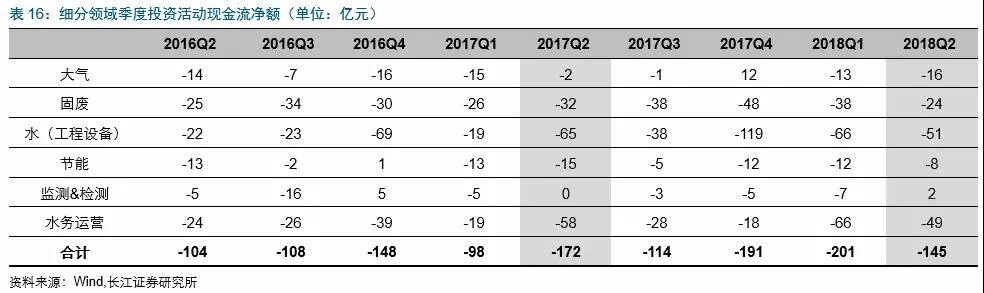

2018H1水(工程设备)板块投资活动产生现金流净额下滑较多,主要受到东方园林投资活动现金流净额增加较多(由-8亿到-27亿)的影响;大气投资活动现金流净额增加较多主要受龙净环保购买华泰保险4.9%股权支出约17.6亿(目前已支付14个多亿)的影响。

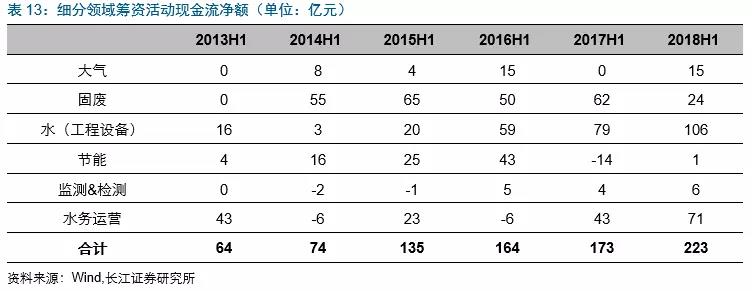

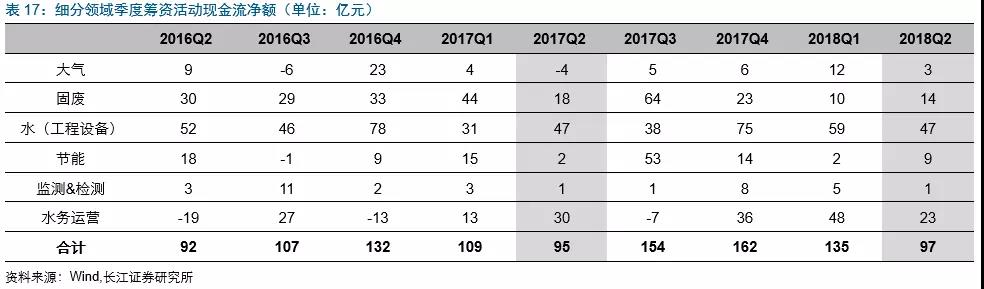

2018H1水(工程设备)及水务运营板块筹资活动产生现金流净额增加较多,其中,水(工程设备)板块主要是碧水源(长短期借款+短融)取得借款同比新增约14个亿;水务运营板块主要受到首创股份同比新增借款筹资活动产生的现金流净额约12亿元所致。

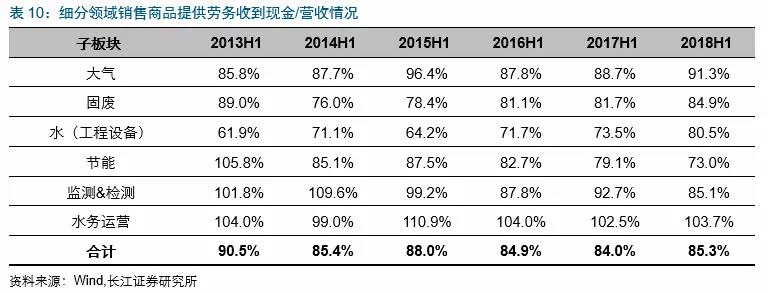

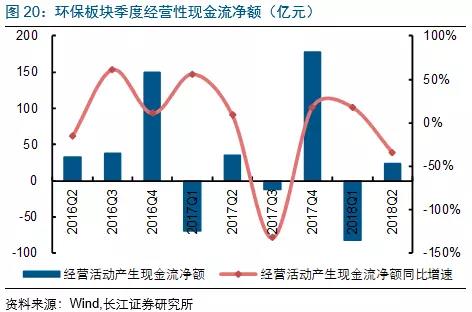

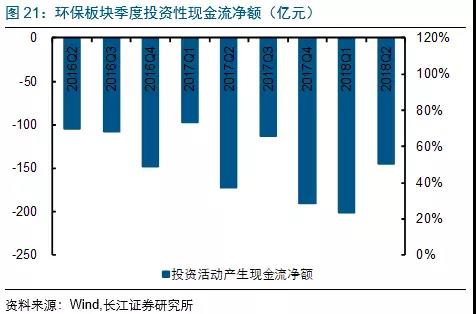

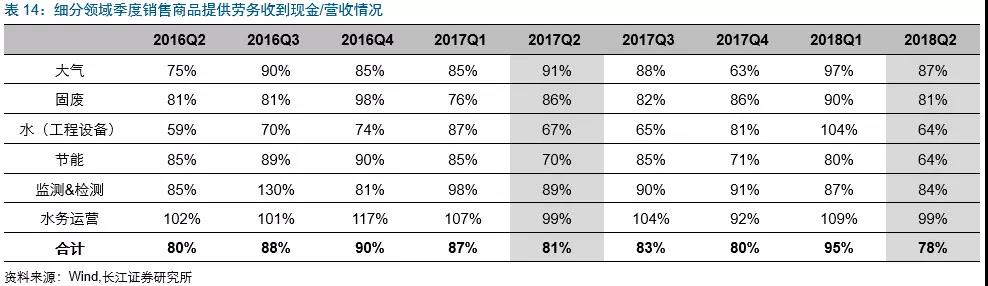

2018Q2环保板块销售商品收到现金/营收(收现比)比率为78%,同比降3pct,各板块除了水务其他收现比同比均出现回调。

环保板块中,仅有水务运营板块现金流相对可观,其他板块现金流均较差;但环比2018Q1均有多改善。

2018Q2大气板块因龙净环保购买华泰保险4.9%股权支付17.6亿(Q2支付14个多亿)的影响投资活动现金流净额略有下滑(绝对值变大),固废&水(工程设备)等偏PPP类板块投资活动现金流净额均有所收缩(绝对值减小)。

2018Q2水务运营板块筹资活动现金流净额同比减少7亿,主要是首创环境融资活动现金流净额同比减少约14亿(由37亿到23亿)。

板块分析:优选高壁垒To-B现金流业务

2018Q2水(工程设备)板块增速同比环比出现下滑,节能板块受神雾环保、神雾节能、*st凯迪影响,营收利润大幅下滑:

1)大气板块:板块整体景气度下滑,龙净环保开拓非电业务保持稳定增长,其余公司增长停滞或开始转型,呈现集中度提升趋势。

2)固废板块:东江环保、伟明环保、瀚蓝环境归母净利润&现金流较好且相对稳定,均为子领域龙头企业。东江环保所处危废行业景气度改善明显,To-B模式回款较好;伟明环保及瀚蓝环境主营运营资产,垃圾焚烧回款相对较短;

3)水(工程设备)板块:今年以来民企融资难度加大,作为PPP属性较强的板块,融资难成为该行业企业发展的最大障碍,以东方园林为代表的龙头企业也出现类似问题,该板块2018Q2营收及归母净利润出现大幅下滑。

4)监测&检测板块:受益于“蓝天保卫战”、“千里眼计划”等国家政策的推动,监测板块订单持续向好,且有中央专项资金支持,行业利润增速及现金流均较好;华测检测等To-B行业客户黏性较强,现金回款较好;

5)水务运营板块:我国水务上市公司区域性明显,异地复制较难,主要关注行业提价逻辑;

持仓分析:机构历史低配,龙头持仓集中

编辑:程彩云

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317