随着国内环境产业与水务市场进入深刻重构期,中国水务市场经历了生态共生、资本合作、竞争加剧等阶段。经过几年调整,污水处理市场行业集中度发生了较为明显的改变。

一、5年几乎翻一倍的CR10

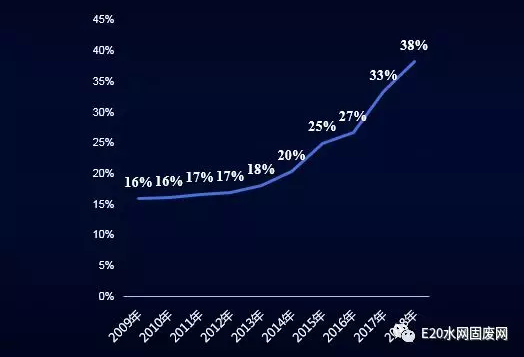

根据E20研究院最新数据统计,截至2018年,全国城镇(包括设市城市、县城,不包含建制镇)的污水处理市场化比例达45%,污水处理能力逾19万吨/日。其中,北控水务位居首位,市政污水总规模为2855.36万吨/日,已运营规模为1247.46万吨/日;首创股份紧随其后,市政污水总规模达1200万立方米/日,已运营规模为865.4万吨/日。将十大影响力企业综合来看,2018年度,CR10市场集中度达38%,市政污水市场化占比51%。

污水市场化集中度(CR10)变化

数据显示,CR10数据在2015年后得到了快速增长。在2014年,CR10仅为20%,发展至今,该数据在5年内几乎翻倍。

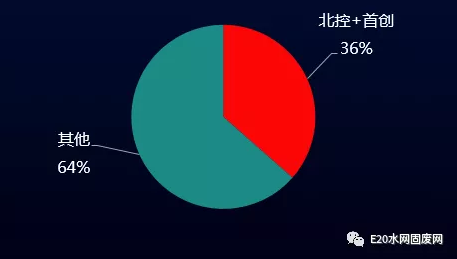

如果将样本锁定在A方阵23水务企业,则可以看到,北控水务与首创股份的污水处理能力之和,已占到样本总量的36.48%。

北控、首创污水处理能力VS21家污水企业

从2018年度各家水务企业的新增水量来看,北控水务新增水量494.28万吨,排名第一;首创股份新增242.38万吨,位列其次。对比企业水务总规模榜单,可以发现,新增水量榜单与总规模榜单高度重合,在总规模榜单中排名靠前的企业,在一年中得到了更多的新增订单,强者恒强。

二、行业集中度增长原因

长期以来,我国大量的水处理能力分散在各地水务、市政等政府部门,或者区域性水处理企业手中。由住建部启动的部分政府公共服务外部化,打破了中国2000多个市县公共服务地域分割化、碎片化的局面。国发〔2014〕60号文所提到的基础设施规模化运营,带来了行业集中度的初步提升。

2015年以来,水十条、城镇污水厂提标改造征求意见稿等行业推动政策的出台,以及PPP相关政策的红利,快速推动了水业市场的发展。多家水企积极布局国内市场,在不同区域提供多元服务。市场的扩大,使不少企业手中开始聚集多个大额投资的污水PPP项目;同时,一些大型水务公司通过并购的方式实现跨区域经营和规模化发展,逐渐成长壮大。

在2017年8月,原财政部副部长史耀斌对PPP的讲话以及后续的财办金〔2017〕92号文件(相关阅读→ PPP即将纠偏?史部长讲话之于环保行业的几个看点),拉开了PPP整顿规范的序幕。随着系列规范政策的发布,环境产业像猛然间被泼了一盆冷水。多家上市环保公司陷入债务危机,行业收益严重下滑,多家企业现金流量净额为负。在危机加剧后,不少企业通过出售资产和股权出让等形式寻找出路,行业整合并购趋势愈加明显。根据中国水网不完全统计,2018年水务市场的收并购项目为29起,涉及金额为68.42亿(相关阅读→ 565亿!多维度解析2018环境产业并购逻辑)。这也促使了行业集中度的进一步提升。

E20研究院将其集约化类型划分为两大类、四小类进行解析。分别是管理集约型,包括区域集约型和规模集约型两类;业务集约型,包括网络集约型和要素集约型两类。当前的整合阶段主要为“规模集约”,也是目前在四大集约类型中最为成功的部分,是思维集约的初级阶段。该阶段中,通过市场化方式配置资源,通过统一的公共资源交易平台进行规范交易,采取公开竞争方式进行配置,让优秀的公司在公平的市场竞争环境中居于头部地位。

三、集中度增长是利是弊?

业内普遍认为行业集中度过低,市场分散会制约着行业的技术进步及服务的集约化。经过多年发展,我国水务领域集中度得到了明显提升。而对比发达国家情况,还可以看到我国的集中度数据仍不算高。未来随着市场进一步放开,这一数据或将继续攀升。

集中度的提升将带来企业竞争力、技术水平、服务效率的提高,从而促进产业升级换代。在集中度提升后,企业主体增大、品牌意识提升,对于推进监管政策的落地有正向作用。与此同时,大型水务公司的快速扩张、市场的变动调整也引发了环境产业“国进民退”的争议相关阅读→ 11个月11起!2018年“国资系”大举接盘民营环保上市企业 )。有人认为这是产业的不健康发展,也有人认为这是市场经济作用下的必然现象。

编辑:刘影

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317