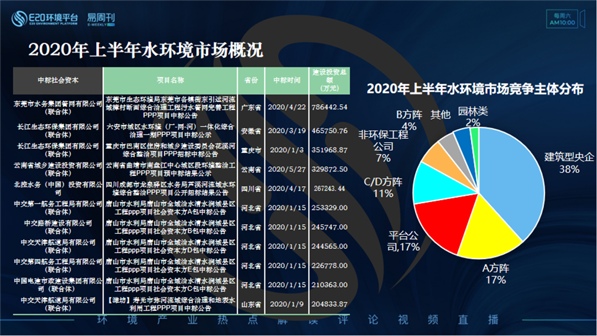

水环境市场河北省投资额最大建筑型央企占比38%

2020年上半年水环境市场,从成交项目建设投资额看,排名前三的省份是河北、广东、安徽;从成交项目数量看,排名前三的省份是广东、河北(河南)、四川(山东)。对水环境项目按照不同投资额进行划分,发现10-50亿元投资额区间的项目占比最大,为59%,水环境项目的平均投资额为17亿元,是市政污水项目的5倍之多。

左图是投资额在20亿元以上的水环境项目信息表,其中河北省20亿元投资额以上的项目(标段)有5个,数量最多;其余信息见项目列表。

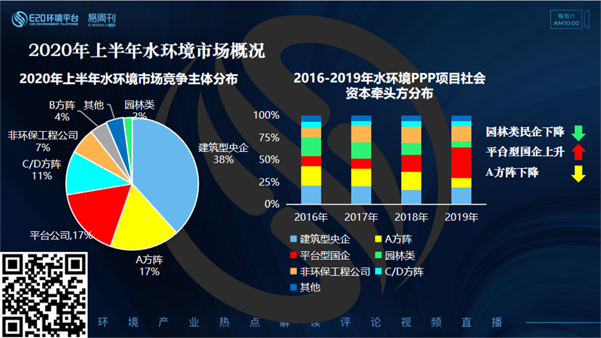

右图为水环境的市场竞争主体分布图,其中以中交、中铁、中国电建等为主的建筑型央企占比38%,占比最大;其次是长江三峡、山西水务、东莞水务为主的平台型国企,占比17%,以北控水务、光大水务等为主的A方阵占比17%。

从近几年的水环境竞争主体来看,园林类民企在水环境领域从曾经的高歌猛进到如今落寞收场仅仅用了短短4到5年时间,而在这段时间内,平台型国企有了一个显著的上升趋势,A方阵则呈现下降趋势。

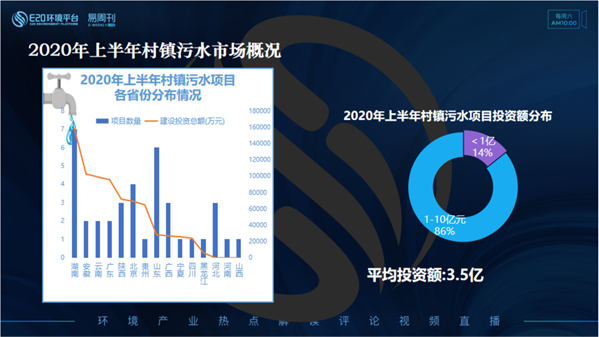

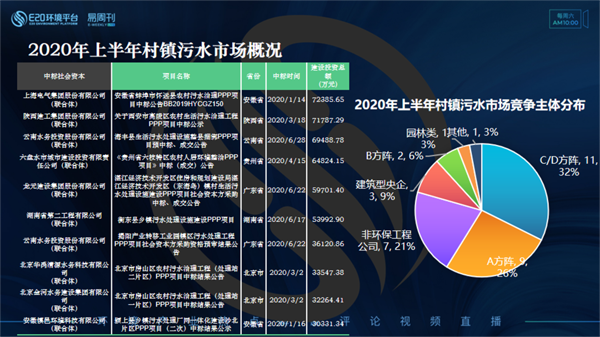

村镇污水市场湖南省数量和投资额均领先竞争主体C/D占比最大为32%

2020年上半年村镇污水市场,从成交项目建设投资额看,排名前三的省份是湖南、安徽、云南;从成交项目数量看,排名前三的省份是湖南、山东、北京。2019年9月,《湖南省乡镇污水处理设施建设四年行动实施方案(2019—2022年)》提出,2020年,洞庭湖区域所有乡镇和湘资沅澧干流沿线建制镇,以及全国重点镇实现污水处理设施全覆盖。2021年,实现全省较大规模的建制镇(建成区常住人口5000人以上)污水处理设施全覆盖。2022年,实现全省建制镇污水处理设施基本覆盖。而今年湖南乡镇的污水项目就出现了大幅释放。

对村镇污水项目按照不同投资额进行划分,发现1-10亿元投资额区间的项目占比最大,为86%,无10亿元以上项目,村镇污水项目的平均投资额为3.5亿元。

左图是投资额在3亿元以上的村镇污水项目信息表。右图为村镇污水市场竞争主体分布图,村镇污水市场竞争主体和市政污水、水环境有明显不同,其中C/D方阵占比32%,比重最大;其次是A方阵,占比26%;非环保工程公司,占比21%。由于村镇污水项目既有类似水环境的c类项目,又有类似市政污水(含有污水厂)的b类项目,这在一定程度上使得该市场的C/D方阵和A方阵占比均较大。

平台型国企和建筑型央企的市场份额

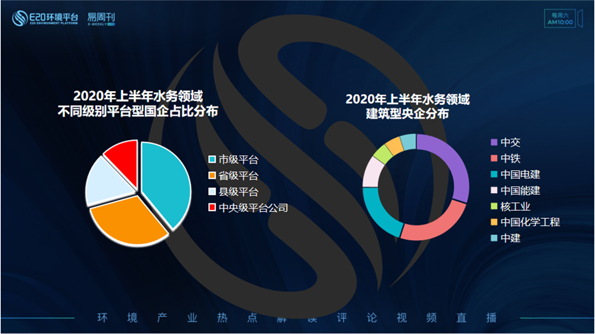

水务领域的市场竞争主体除了我们非常熟悉的A、B、C、D方阵外,市场份额占比较大的就是平台型国企和建筑型央企,在今年上半年,除了像长江生态环保这样的中央级平台型国企外,也不断有省级平台公司(如江苏省环保集团、湖南湘水集团)(相关阅读请点击:24家省级“环保类”集团横空出世,偶然or必然?)、市级平台公司、县级平台公司相继成立并不断获取项目。而在建筑型央企领域,在今年上半年中交、中铁、中国电建、中国能建等都在水务市场分得了一杯羹。

市政污水商机密报

接下来为大家分享报告《市政污水商机密报》(江苏),在这之前介绍一下本报告的编制背景。

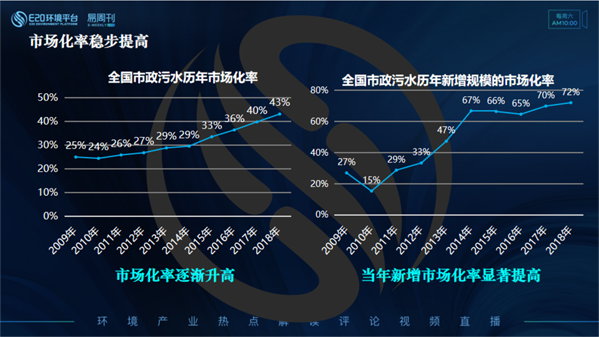

备注:市场化率测算口径

市场化率=水务投资运营类企业的城市和县城污水处理能力合计数/住建部《城市统计年鉴》、《城乡统计年鉴》的城市和县城污水处理能力合计数。

近年来,全国市政污水历年市场化率稳步提高,到2018年年底,全国市政污水处理市场化率达到43%。此外,市政污水历年新增规模的市场化率出现更大幅度的上升趋势。2017年财政部等四部委联合印发《关于政府参与的污水、垃圾处理项目全面实施PPP模式的通知》,根据要求,政府参与的新建污水、垃圾处理项目全面实施PPP模式(相关阅读:财政部PPP中心约稿薛涛:全面污水垃圾PPP万亿空间和优化建议),进一步加速了污水市场化进程,截至2018年年底,市政污水新增规模市场化率已接近甚至超过70%,大约为2009年的三倍。

市政污水新建项目机会减少

前文提到的市场化数据即为水务投资运营类企业的业绩,这部分数据一方面来自E20环境平台E20研究院举办的历届水业企业评选企业业绩统计,另外一方面来自E20研究院数据中心产品E标通对该部分业绩的补充完善。按照是否为新建项目,企业业绩可分为两类:一类是新建项目,即以BOT模式为主的特许经营或者PPP,另一类则是对存量项目的挖掘。接下来本文将分别以新建项目和存量项目两个维度对水务投资运营企业面临的市政污水市场机会进行分析。

编辑:赵凡

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317